本报(chinatimes.net.cn)记者栗鹏菲 叶青 北京报道

在A股市场持续走强的2025年,公募基金行业再度迎来业绩与规模的双重狂欢。然而,在这片如火如荼的行情中,一位以价值投资著称的明星基金经理却因近乎“空仓”的操作陷入舆论漩涡。

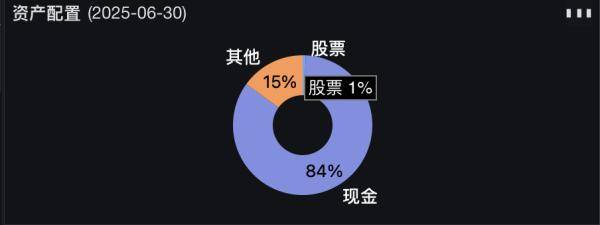

天天基金数据显示,截至8月21日,徐彦管理的大成兴远启航混合基金目前净值尚不足1,成立半年依然“在水下”,最新净值为0.9995(A类份额)、0.9968(C类份额)。据了解,该基金年成立于2025年3月11日,截至6月末现金资产占比高达84%。尽管徐彦管理的其他产品中长期业绩稳健,但本轮牛市中的“踏空”行为依旧引发基民大规模质疑。

建仓困境与基民怒火

“2月买的,这波行情活生生错过了,等你到9月,不行就换。”在东方财富网基金吧中,一位投资者的发言道出了许多基民的愤懑。据二季报数据显示,截至6月末,大成兴远启航混合基金规模已从募集时的7.57亿元降至6.27亿元。

大成兴远启航混合A基金资产配置情况,数据来自wind,截至6月30日

业内人士告诉《华夏时报》记者,由于基金净值长期接近1元,表明其运作期间未实现显著正收益,这也是导致投资者信心不足、主动赎回的重要原因。

面对如潮的质疑,徐彦在基金中期报告中也给出了自己的解释。他首先坦言,其管理的其他基金在本季度获得了小幅正收益,但这不高的收益率部分来自于股价波动的短期买卖。他随即话锋一转,点明了新老基金的根本差异:其他基金自成立以来已有一定浮盈,且净值基本在历史新高附近,而大成兴远启航混合作为一只新基金,“则是从零开始”。

徐彦进一步阐释了其按兵不动的核心原因,直指其价值投资理念的本源。“判断股价波动始终不是我的强项。”他将当下的市场环境与几年前进行对比,指出几年前,股市里有为数不少价值被显著低估的股票,现在环境发生了巨大变化。在他看来,这对新基金建仓是巨大的挑战。

不过,最终他对合规要求作出了明确承诺:“未来,我将在规定的时间内完成建仓。”这句话既是对投资者的交代,也暗示了即将到来的建仓行动。然而,投资者似乎并不买账。“一直不建仓,还要收管理费?到底啥意思!”这类质疑在社交平台上持续发酵。

值得注意的是,9月11日该基金建仓期截止日临近,这意味着,无论市场行情如何,基金经理都必须在基金成立后的6个月内,将各类资产(如股票、债券、现金等)的持仓比例调整到基金合同载明的范围之内。例如,一只偏股混合型基金合同约定股票资产占基金资产的比例为60%—95%,那么在第6个月结束前,其股票仓位必须达到至少60%。可以预见,徐彦在策略原则与规则之间的碰撞,将成为接下来一个月市场关注的焦点。

价值派的牛市困局:坚守还是妥协?

徐彦的投资生涯始终贴着“价值派”标签。复旦大学管理学硕士毕业的他,拥有近二十年投研经验,曾历任东方资管、正心谷创新资本等机构核心岗位,现任大成基金首席权益投资官。截至8月21日,其管理规模达193.67亿元,年化回报12.66%,三年期回报在业内罕有地保持正收益。

数据来自wind,截至8月21日

但在2025年这场公认的牛市中,徐彦管理的部分产品在2025年虽然实现了正收益,但收益率集中在16%—18%区间,与同期2025年主动管理型股票型基金的平均收益率22.69%相比,确实存在差距。业内人士分析指出,徐彦之所以选择空仓,很可能是因为其严格的价值框架下,当前市场难觅符合“低估标准”的标的。

“至少徐彦没有亏钱!”一位资深基金评价机构研究员告诉《华夏时报》记者,这在喧嚣的牛市里是一种被低估的能力。他认为,徐彦的行为可以从两个层面理解。

其一,是极致的原则性,拒绝“为了买而买”。该研究员认为:“他选择不建仓,而不是被动地‘为了配置而配置’,这恰恰是对资金高度负责的表现。他管理的不是热钱,而是托付。”该人士分析,徐彦的空仓行为本身就是一个强烈的信号:在他严格的评估体系内,当前市场难以找到足够多符合“低估”标准的标的。迫于排名、规模或舆论压力而去追高买入热门股,反而是对其投资框架和信任其理念的持有人的最大背叛。

其二,是严格的风险控制,将保护本金置于首位。“没亏钱”这三个字在波动巨大的A股市场中至关重要。该人士强调,徐彦的空仓操作,为投资者完美规避了近期市场可能出现的任何潜在回调风险。虽然阶段性踏空了上涨,但也绝对避免了下跌的可能,为未来的投资保留了宝贵的本金和灵活性。该研究员认为:“对于风险厌恶型的投资者而言,这种‘宁可错过,不可做错’的谨慎态度,正是他们选择徐彦这类基金经理的根本原因。保住本金,才能在市场出现真正机会时有子弹出击,这是价值投资的长久之道。”

随着9月11日建仓截止日临近,针对大成兴远启航混合基金后续的执行策略等问题,《华夏时报》记者发送采访函至大成基金,截至发稿,未获得公司方面的正式回应。然而无论最终选择何种操作,这位价值派老将的抉择都将成为公募行业在狂热市场中的一次压力测试。而对于投资者来说,牛市中“不赚钱”的基金是否等于“差基金”,或许需要更长时间的答案。

责任编辑:麻晓超 主编:夏申茶