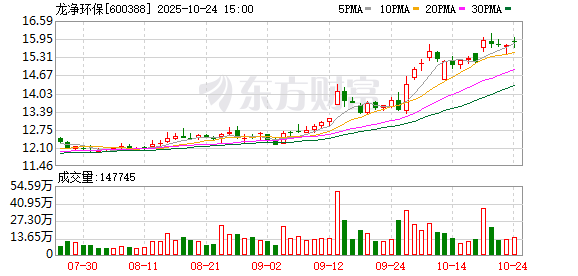

龙净环保(600388)10月24日披露定增方案,控股股东紫金矿业(601899)拟全额认购20亿元的增发股份。本次定增发行价格仅11.91元/股,相当于今日股价的75%,本次发行将对公司的即期收益产生摊薄。

折价定增

公告显示,龙净环保本次向特定对象发行股票数量为不超过1.68亿股(含本数),发行价格为11.91元/股,拟定依据为不低于定价基准日前20个交易日公司A股股票交易均价的80%。不过,如果按龙净环保今日(10月24日)15.85元/股的收盘价估算,折价幅度接近25%。

一般而言,折价增发将对未参与增发的投资者利益空间产生双重挤压。“为了支付相同的对价,上市公司必须增发更多的股份,其股本数量将额外增加。这些额外增加的股本一方面稀释了原来中小股东的股权,另一方面也摊薄公司的每股收益,推高了股票市盈率。”有分析人士表示。

龙净环保在公告中也确认,本次发行对公司的即期收益有一定摊薄影响。该公司测算显示,在公司2026年度实现净利润和扣非后的净利润分别较2025年度持平、增长10%、增长20%的情况下,本次向特定对象发行后相比发行前的每股收益均有所下降。

“本次发行募集资金到位后,公司的总股本和净资产将会有一定幅度的增加。若未来公司收入规模和利润水平不能实现相应幅度的增长,则每股收益等指标将出现一定幅度下降的风险。”龙净环保方面表示。龙净环保计划通过加强募集资金管理,提高资金使用效率,加强内部控制,不断完善公司治理、利润分配制度特别是现金分红政策等措施,实现可持续发展,以填补即期回报。

定增目的何在?

对于20亿元定增募资,龙净环保计划将其全部用于补充流动资金。对此,龙净环保解释称,近年来公司通过银行借款、发行可转换公司债券等方式筹集资金,为扩大经营规模、提升市场竞争力提供了支持和保障,但由此导致的高财务杠杆增加了公司的经营风险,新增的财务费用降低了公司的盈利水平。

财报显示,最近三年一期各期末,龙净环保的资产负债率分别为71.32%、68.58%、61.42%和62.01%;最近三年一期,公司利息费用金额分别为2.28亿元、1.99亿元、1.42亿元和8504.01万元。横向对比龙净环保的负债率并不特别突出,根据Wind统计,环保行业53家上市公司的平均资产负债率为59.42%。如果以平均资产负债率从高到低排名,龙净环保在53家企业中排位第18位。

除了优化财务结构,龙净环保也坦承本次定增存在增强控股股东地位的目的。据悉,截至9月底紫金矿业持有龙净环保的股份比例为25%,本次认购完成后持股比例将升到33.76%。龙净环保称,提升紫金矿业对公司的控股比例,巩固其控股股东地位,可以提升公司决策效率。

前次定增计划未成行

值得注意的是,在2023年7月,即紫金矿业入主龙净环保一年后,龙净环保也曾筹划向紫金矿业定增的计划。但是这一计划最终未能成行,原因系“公司前次募集资金使用比例较低,综合考虑当前资本市场环境、相关政策及公司实际情况等因素”。

如今又两年过去,龙净环保本次定增中再次更新的《前次募集资金使用情况专项报告》显示,截至2025年9月30日,龙净环保前次募集资金累计已全部使用完毕,不过变更用途的募集资金总额比例高达64.16%,其中实际落地的平湖市生态能源项目、龙净环保输送装备及智能制造项目均未达到预计效益。

龙净环保本次定向发行A股股票尚需取得龙净环保股东会的同意及相关监管机构的核准。其中龙净环保拟定审议本次定增的第三次临时股东会将在11月7日召开,紫金矿业方面将回避表决定增相关议案。